Die neuen Regeln der Straße

Bereiten Sie sich auf das fahrerlose Fahren vor

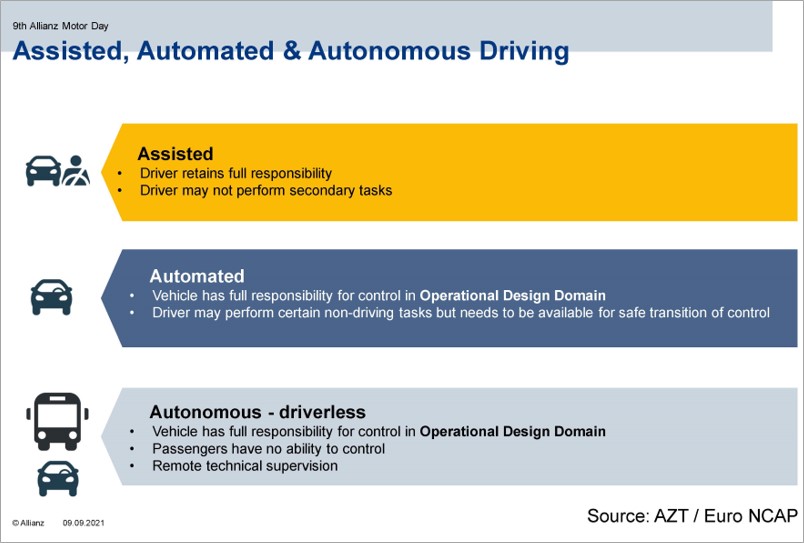

Im Moment scheinen selbstfahrende Autos zur letzteren Kategorie zu gehören. Experten sehen zwar viele Vorteile in autonomen Fahrzeugen, insbesondere in ihrem Potenzial, die Zahl der Verkehrsunfälle zu verringern. Trotzdem herrscht derzeit allgemeiner Konsens darüber, dass sich diese Fahrzeuge nur schrittweise durchsetzen werden. Das liegt zumindest zum Teil auch daran, dass eine Reihe von Änderungen in den physischen und rechtlichen Rahmenbedingungen erforderlich sein werden, um sie zu unterstützen.

Die Versicherung ist ein Element dieser Infrastruktur, das scheinbar neu überdacht werden muss, aber eigentlich sollte das derzeitige System in der Lage sein, Robo-Driver relativ einfach zu integrieren, so Dr. Christoph Lauterwasser, Geschäftsführer des Allianz Zentrums für Technik in München.

In Ländern mit einer verschuldensunabhängigen Kfz-Versicherung müsse sich an den Grundlagen nicht viel ändern, erklärte er. In Deutschland beispielsweise deckt die Versicherung des Autobesitzers die Haftung für jeden ab, der durch das Auto verletzt wird – auch wenn der Fahrer keine Fehler beim Fahren gemacht hat. „Die Kfz-Haftpflichtversicherung ist wirklich ideal auf die Situation der Automatisierung zugeschnitten. Von dieser Seite sollte es keine Bedenken hinsichtlich des Versicherungsschutzes geben", sagte Lauterwasser.

Einige neuartige Situationen, die durch fahrerlose Autos entstehen, werden jedoch eine Anpassung der Police und der Prozesse erfordern. Derzeit können beispielsweise Personen, die am Steuer sitzen und bei einem Unfall verletzt werden, keinen Anspruch auf eine Entschädigung durch die Haftpflichtversicherung erheben. Vielmehr sind es Dritte, die der Fahrer geschädigt hat, die einen Haftpflichtanspruch gegen ihn geltend machen können. Wer aber haftet, wenn das Fahrzeug im automatisierten Modus einen Unfall verursacht und der Fahrzeughalter, gleichzeitig der Lenker des Fahrzeugs ist, verletzt wird?

„Aus rechtlicher Sicht ist das eine etwas knifflige Situation: Fahrer und Halter sind identisch, aber das Fahrzeug verursacht im automatisierten Modus einen Unfall", so Lauterwasser. Das ist eine Lücke in der derzeitigen Deckung, aber „keine große Lücke, und eine, von der sich die Allianz vorstellen kann, sie zu schließen".

Auch die Feststellung, wie und wann ein Unfall passiert ist, wird sich ändern. Einerseits dürfte es einfacher werden, da die Fahrzeuge Daten von verschiedenen Sensoren zum Zeitpunkt des Ereignisses speichern werden. Andererseits: Woher sollen die Ermittler wissen, dass sie alle relevanten Daten haben? Aus diesem Grund fordert die Allianz eine Gesetzgebung, die die Regeln für eine begrenzte Verpflichtung zur Weitergabe von Fahrzeugdaten klarstellt, so Lauterwasser.

Neben anderen Maßnahmen, so Lauterwasser, plädiert die Allianz für die Einrichtung eines unabhängigen Datentreuhänders, der die Kontrolle über die relevanten Ereignis- und automatisierten Fahrdaten behält und diese Datensätze nur an Personen weitergibt, die ein berechtigtes Interesse haben, wie an Unfallermittler und – in anonymisierter Form an Unfallforscher. Es ist wichtig, dass die Daten transparent und verfügbar bleiben. „Diese Art von Daten werden nicht nur zur Klärung eines einzelnen Unfalls benötigt, sondern auch für die Unfallforschung, um zu klären, in welchem Modus sich Unfälle ereignen [fahrerlos im Vergleich zum manuellen Fahren]... um ein Maß dafür zu schaffen, wie viele Unfälle im automatisierten Modus im Vergleich zu „normalen“ Fahrten passieren."

Wie autonome Fahrzeuge mit grenzüberschreitenden Fahrten umgehen, ist ein weiteres wichtiges Thema, das innerhalb der Allianz diskutiert wird. „Wenn autonome Fahrzeuge Grenzen überqueren, müssen diese Autos nicht nur alle relevanten Verkehrsschilder und Verkehrsregeln kennen, sondern es muss auch klar sein, wer im Falle eines Unfalls haftet", sagte Klaus-Peter Röhler, Vorstandsvorsitzender der Allianz Deutschland AG, auf dem 9. Allianz Motor Day, einem Symposium in München, das sich in diesem Jahr mit den rechtlichen und technischen Risiken des autonomen Fahrens beschäftigte.

Vorstandsvorsitzender

der Allianz Deutschland AG

Geschäftsführer

Allianz Zentrums für Technik

Richard Watson, Futurist-in-Residence am Entrepreneurship Centre der Judge Business School der Universität Cambridge, argumentiert, dass fahrerlose Autos auch eine ganz neue Kategorie von kollektiven Risiken hervorbringen könnten. Ein Beispiel: Am 22. September 2020 fielen für kurze Zeit die mobile App und die Website von Tesla aus, was dazu führte, dass viele Tesla-Besitzer ihr Auto nicht mehr benutzen konnten. „Ich kann mir mehr dieser Netzwerkprobleme vorstellen, bei denen das gesamte System ausfällt und man nicht in ein Auto ein- oder aussteigen kann", sagte Watson. "Oder eine Sonneneruption von ausreichender Stärke schaltet die Satelliten aus, und wir haben kein GPS mehr. Für eine Weile, nicht für immer, nur für eine kurze Zeit. Aber auf einmal kommt man nirgendwo mehr hin.

Einige Experten haben spekuliert, dass die veränderte Art des Autofahrens, insbesondere die zunehmende Verfügbarkeit von Daten, dazu führen könnte, dass die traditionellen Kfz-Versicherer von den Autoherstellern selbst verdrängt werden. In der Tat ist Tesla in Großbritannien eine Partnerschaft eingegangen, um Tesla-Besitzer zu versichern. Lauterwasser sieht darin jedoch keine große Gefahr.

„Der Hauptvorteil von Herstellern wie Tesla ist definitiv, dass sie über eine Menge Fahrzeugdaten aus verschiedenen Märkten verfügen", so Lauterwasser. Aber zu einer Versicherung gehöre mehr als nur eine Risikobewertung, so Lauterwasser. „Es geht auch um die Abwicklung von Schadenfällen, die Erfahrung und die Versicherungszulassung in allen verschiedenen Märkten. Und es ist typischerweise kein Geschäft mit hohen Gewinnspannen - es ist zudem stark reguliert. Außerdem ist zum Beispiel die Bearbeitung von Haftpflichtansprüchen von schwer verletzten Menschen etwas, bei dem ich mich frage, ob es die Hersteller als Teil Ihres Kerngeschäftes verstehen würden."

Insgesamt sieht Lauterwasser keinen Urknall des Wandels, sondern eine allmähliche Veränderung voraus, bei der Roboter und Fahrer lernen, miteinander zu leben: zunächst der Einbau neuer Sicherheitsfunktionen, dann die Automatisierung bei niedrigen Geschwindigkeiten und in weniger komplexen Verkehrsumgebungen, dann die Einführung automatisierter Flotten und schließlich sicherere Fahrten für alle.

Und niedrigere Versicherungsprämien? Vielleicht – zumindest für einige. In fünf oder zehn Jahren, so Lauterwasser „könnte ich mir vorstellen, dass sehr moderne Autos recht niedrige Versicherungsprämien haben könnten, weil sie durch Sicherheitssysteme und Automatisierung sehr gut geschützt sind. Ältere Autos, die noch manuell gesteuert werden, könnten höhere Prämien haben".

Aber der Einzelne zahlt möglicherweise nicht direkt für einen Großteil der Versicherungen für automatisierte Fahrzeuge. "Wenn man sich hochautomatisierte Fahrzeuge wie Robo-Taxis anschaut, werden sie nicht in Privathand sein, zumindest nicht in den nächsten Jahren. Unter anderem weil diese Autos aufgrund der Redundanz der Systeme, der Kosten für die Sensoren und das Management der Fahrzeuge viel teurer sein werden als ein normales Auto", sagte Lauterwasser.

Ein geringeres Risiko ist jedoch nicht gleichbedeutend mit einem Nullrisiko. Zwar wird erwartet, dass die Zahl der Verkehrstoten von derzeit 35.000 pro Jahr in den USA und 25.000 in der Europäischen Union drastisch sinken wird, wenn Roboter das Steuer übernehmen, doch Lauterwasser warnte, dass fahrerlose Autos niemals völlig risikofrei sein können. Erstens wird es noch lange Zeit Mischverkehr und menschliche Fahrer geben, und zweitens können schlechtes Wetter oder völlig unerwartete Ereignisse das Fahren selbst für Siliziumhirne gefährlich machen.

Watson, der Zukunftsforscher aus Cambridge, rät ebenfalls zur Vorsicht. "Ich glaube, die Öffentlichkeit hat das Gefühl, dass diese Dinge, weil es sich um KI oder so etwas handelt, perfekt funktionieren werden", sagte Watson. "Machen Sie sich nicht lächerlich. Mein Computer stürzt dauernd ab. Sie werden von Menschen programmiert, die Fehler machen, Voreingenommenheit haben und so weiter, also werden sie natürlich Fehler machen. Und man könnte argumentieren, dass sie, wenn sie Fehler machen, noch mehr Fehler machen werden.

Über die Allianz

** Stand: 31. Dezember 2023

Pressekontakt

Allianz SE